Dự báo sản lượng và giá thép 2026 dự báo tăng 12% và 7% so với cùng kỳ nhờ nhu cầu nội địa tích cực và áp lực từ thép Trung Quốc giảm.

Chứng khoán MBS vừa có cập nhật triển vọng cổ phiếu ngành thép trong đó dự báo sản lượng và giá thép 2026 dự báo tăng 12% và 7% so với cùng kỳ nhờ nhu cầu nội địa tích cực và áp lực từ thép Trung Quốc giảm.

Sản lượng nội địa dự báo tăng trưởng 12% so với cùng kỳ với động lực đến từ thép xây dựng và HRC. Cụ thể, MBS dự báo trong năm 2026 tiêu thụ nội địa toàn ngành tiếp tục tích cực khi ghi nhận tăng trưởng 12% so với cùng kỳ đạt mức 27 triệu tấn.

Trong đó, tiêu thụ thép xây dựng tăng 13% so với cùng kỳ đạt mức 14 triệu tấn. Động lực chính đến từ nhu cầu thép cho ngành xây lắp diễn ra tích cực trong bối cảnh nguồn cung bất động sản cải thiện và tăng cường giải ngân đầu tư công.

Bên cạnh đó, sản lượng HRC tăng mạnh 20% so với cùng kỳ lên mức 7 triệu tấn nhờ nhà máy Dung Quất 2 đi vào vận hành đóng góp khoảng 5 triệu tấn HRC cho thị trường và thép Việt Nam gia tăng thị phần trong bối cảnh thép nhập khẩu bị áp thuế.

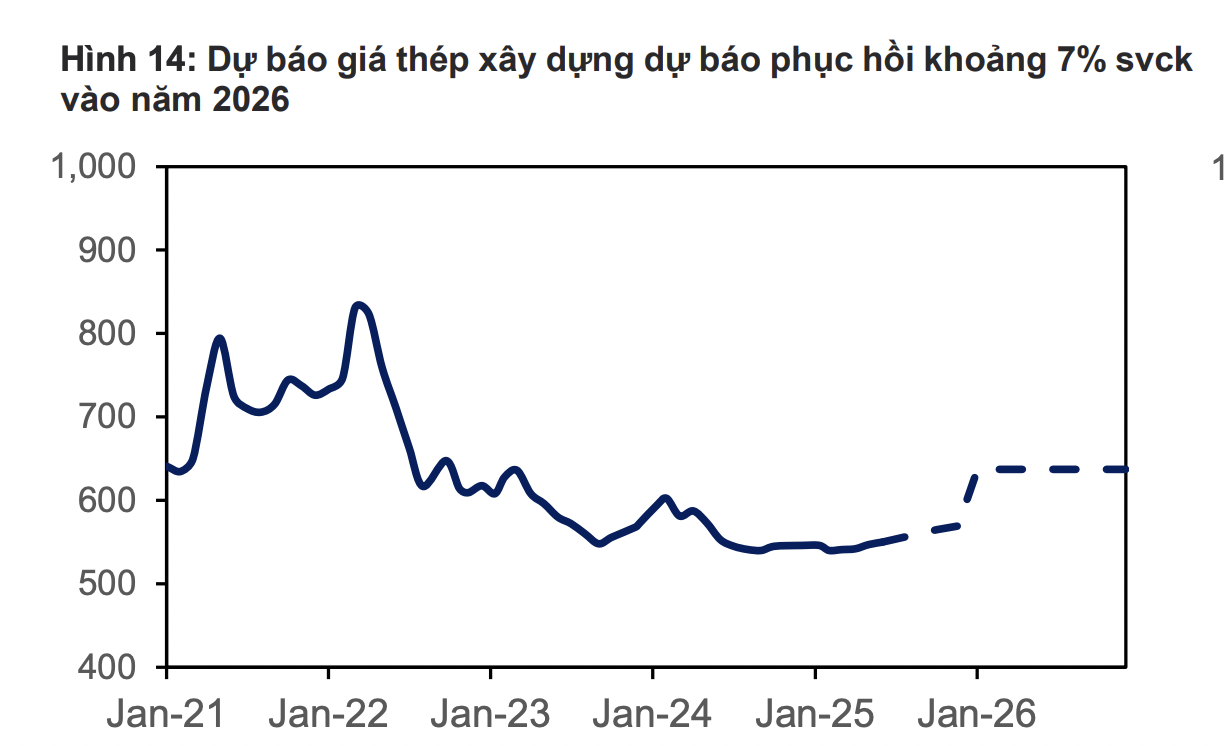

Nhờ các biện pháp đánh thuế chống bán phá giá, thép nội địa như HRC và tôn mạ tiếp tục gia tăng thị phần nội địa nhờ đó thị trường thép nội địa có thể giảm bớt áp lực tới từ thép nhập khẩu qua đó giá thép nội địa khả năng cao sẽ phục hồi kể từ 2026. Theo dự báo của MBS, nhờ các chính sách phòng vệ và nhu cầu ở mức cao, giá thép xây dựng có thể phục hồi 7% so với cùng kỳ và HRC dự báo cải thiện 6% vào năm 2026.

Lưu ý rằng giá thép có thể phục hồi kể từ quý 1/2026 nhờ những chính sách thúc đẩy đầu tư công trong đầu năm bên cạnh việc tiếp tục cắt giảm 4% sản lượng của thép Trung Quốc giúp áp lực giảm giá hạ nhiệt.

Giá nguyên vật liệu than và quặng dự báo có thể duy trì ổn định trong vòng 1 năm tới nhờ nhu cầu nguyên vật liệu sản xuất thép dự báo giảm trong bối cảnh Trung Quốc tiếp tục thực hiện chính sách cắt giảm sản lượng thép khoảng 2% trong năm 2026 và nguồn cung ổn định tại Úc và Brazil.

Sang năm 2026, giá nguyên vật liệu có thể phục hồi nhẹ nhờ giá thép tích cực hơn, tuy nhiên mức độ tăng của than và quặng sẽ chỉ ở mức lần lượt 2%/3% so với cùng kỳ và đạt 105/280 USD/tấn và nhờ nguồn cung duy trì ổn định. Biên lợi nhuận gộp tiếp tục cải thiện 1 điểm % nhờ mức tăng của giá thép cao hơn so với nguyên vật liệu.

Nhìn chung, MBS đánh giá giai đoạn 2026 – 2027 có thể trở thành chu kì tăng trưởng đối với ngành thép nội địa nhờ tiêu thụ thuận lợi và giá thép có khả năng cải thiện từ năm 2026. Cụ thể hơn, dự báo thị trường nội địa sẽ trở thành điểm nhấn với nhu cầu tăng trưởng tích cực nhờ nguồn cung Bất động sản tiếp tục tăng trưởng tích cực và giải ngân đầu tư công và phát triển hạ tầng đường sắt giúp mở rộng nhu cầu hướng tới dòng sản phẩm thép ray.

Với HPG, tổng sản lượng tiêu thụ dự kiến tăng trưởng lần lượt 19%/24% trong giai đoạn 2025–2026, chủ yếu nhờ sản lượng HRC tăng mạnh (+50% so với cùng kỳ) từ Dung quất 2. Lợi nhuận ròng trong năm tài chính 2025-2026 dự kiến tăng trưởng 39% so với cùng kỳ vào năm 2026 nhờ sản lượng tiêu thụ tăng mạnh và biên lợi nhuận gộp được cải thiện.

Giá thép khả năng cao có thể phục hồi kể từ quý 1/2026 trong bối cảnh nhu cầu tiêu thụ khả quan và áp lực từ Trung Quốc hạ nhiệt trong bối cảnh nước này tiếp tục mục tiêu cắt giảm 4% sản lượng năm 2026.

Định giá hiện tại của HPG đang thấp hơn giá trị hợp lý. Hệ số P/B hiện tại đạt 1,5 lần, thấp hơn mức trung bình P/B 2,0 lần trong giai đoạn tăng trưởng của ngành thép.

Bên cạnh đó, các doanh nghiệp nội địa có khả năng mở rộng thị phần trong 1 số dòng sản phẩm như HRC và tôn mạ nhờ việc áp thuế chống bán phá giá đối với hàng nhập khẩu từ Trung Quốc.

Thuế chống bán phá giá với HDG giúp thu hẹp chênh lệch giá giữa thép của Trung Quốc và Việt Nam, giúp HSG gia tăng thị phần. Lợi nhuận ròng dự kiến sẽ tăng 31%/20% so với cùng kỳ năm ngoái nhờ vào tăng trưởng khối lượng (6%/7% so với cùng kỳ) và biên lợi nhuận gộp tăng (0.4/0.5 điểm % so với cùng kỳ) nhờ áp dụng thuế chống bán phá.

Định giá hiện tại ở mức hấp dẫn. HSG đang được định giá thấp hơn so với trung bình P/B trong 2 chu kỳ trước (0.9 so với 1.1) trong giai đoạn mở rộng của chu kỳ thép. Hơn nữa, P/E năm 2026 dự kiến sẽ giảm xuống 8.0 (thấp hơn mức trung bình khoảng 9 trong 2 chu kỳ trước).

-Thu Minh